Nos études assurance de prêt

Observatoire BAO Juin 2013 : la résiliation annuelle en assurance emprunteur immobilier existe...

- Détails

- Création : mardi 28 mai 2013 14:43

- Écrit par BAO

- Affichages : 12425

La résiliation annuelle en assurance emprunteur immobilier existe aujourd'hui dans les contrats des banques, mais avec quels frais ? La loi de régulation des activités bancaires revient en Commission des Finances de l'Assemblée Nationale ce 29 mai en seconde lecture. Cette loi vise, dans son article 18, à introduire de la concurrence en assurance de prêt, en renforçant le droit des consommateurs à choisir librement leur contrat. Deux axes ont été explorés par les parlementaires en 1ère lecture et ont animé les débats : le choix de l'assurance en amont de la signature de l'offre de prêt, qui fait l'objet de dispositions explicites dans la loi, mais également la possibilité de résiliation/substitution annuelle de cette assurance par les emprunteurs en cours de vie du prêt. Sur ce second axe, BAO, cabinet de conseil spécialisé sur le marché de l'assurance emprunteur, publie sa dernière étude relative aux conditions actuelles de résiliation / substitution d'assurance dans les contrats bancaires, au travers des notices d'assurance, des contrats de prêt, mais également des plaquettes tarifaires. Téléchargez l'étude complète Alors que les débats tournent autour des risques de démutualisation et de déstabilisation des contrats bancaires en cas de possibilité de résiliation annuelle des emprunteurs, l'étude souligne que cette possibilité de résiliation par les emprunteurs est déjà pour partie intégrée par les banques, certaines le notifiant très clairement dans tous leurs documents contractuels. En revanche depuis 2011, les plaquettes tarifaires multiplient des frais de changement d'assurance emprunteur, dans une fourchette très large de prix. Ces frais, non prévus aux contrats de prêt, fixés unilatéralement par les banques, peuvent s'avérer très défavorables aux emprunteurs. Encore une fois, l'état du marché de l'assurance emprunteur souligne les besoins d'intervention du législateur pour clarifier les droits du consommateur (*) Téléchargez le récapitulatif frais bancaires - changement d'assurance emprunteur Alors que les débats tournent autour des risques de démutualisation et de déstabilisation des contrats bancaires en cas de possibilité de résiliation annuelle des emprunteurs, l'étude souligne que cette possibilité de résiliation par les emprunteurs est déjà pour partie intégrée par les banques, certaines le notifiant très clairement dans tous leurs documents contractuels. En revanche depuis 2011, les plaquettes tarifaires multiplient des frais de changement d'assurance emprunteur, dans une fourchette très large de prix. Ces frais, non prévus aux contrats de prêt, fixés unilatéralement par les banques, peuvent s'avérer très défavorables aux emprunteurs. Encore une fois, l'état du marché de l'assurance de prêt souligne les besoins d'intervention du législateur pour clarifier les droits du consommateur (*) Téléchargez le récapitulatif frais bancaires - changement d'assurance emprunteur Alors que les débats tournent autour des risques de démutualisation et de déstabilisation des contrats bancaires en cas de possibilité de résiliation annuelle des emprunteurs, l'étude souligne que cette possibilité de résiliation par les emprunteurs est déjà pour partie intégrée par les banques, certaines le notifiant très clairement dans tous leurs documents contractuels. En revanche depuis 2011, les plaquettes tarifaires multiplient des frais de changement d'assurance emprunteur, dans une fourchette très large de prix. Ces frais, non prévus aux contrats de prêt, fixés unilatéralement par les banques, peuvent s'avérer très défavorables aux emprunteurs. Encore une fois, l'état du marché de l'assurance emprunteur souligne les besoins d'intervention du législateur pour clarifier les droits du consommateur (*)

Téléchargez le récapitulatif frais bancaires - changement d'assurance emprunteur

Assurance Emprunteur : La contre-analyse du rapport IGF par BAO

- Détails

- Création : mardi 28 mai 2013 14:43

- Écrit par BAO

- Affichages : 17986

Assurance Emprunteur : La contre-analyse du rapport IGF par BAO Le Sénat abordera, les 27 et 28 janvier prochains, la seconde lecture du projet de loi Consommation. Cette loi couvre un sujet sensible qui n'aura pas quitté les hémicycles de l'Assemblée Nationale et du Sénat de toute l'année 2013 : l'assurance emprunteur des prêts immobiliers. La loi Consommation sera aussi le 5ème texte de loi depuis 2007 cherchant à ouvrir ce marché à la concurrence, alors que les banques n'ont jamais autant dominé la situation, avec 85% de part de marché et des marges qui ne peuvent plus être cachées (plus de 50% des 6 milliards de primes versées annuellement par les emprunteurs). Devant l'insistance des parlementaires à exiger un droit clair de changement d'assurance emprunteur en cours de prêt, le gouvernement a demandé un rapport IGF sur la question. Ce rapport, arrivé quelques jours seulement avant la seconde lecture de la loi en Assemblée en novembre 2013, a sous-tendu les amendements du gouvernement : reconnaissance du droit de résiliation annuelle de l'assurance de prêt, et bénéfice exclusif de ce droit aux emprunteurs (et non à l'assureur) instauration systématique d'un droit de substitution de l'assurance pour l'emprunteur, pendant un délai de un an à compter de la signature de son contrat, sous condition d'équivalence de garanties, avec interdiction pour les banques de facturer une telle demande Au delà de ce délai, les contrats restent libres de définir une substitution mais le silence contractuel permettra aux banques de s'opposer à ce type de demande. Le rapport IGF concluait en faveur d'une ouverture à la concurrence mesurée (dans un délai de 3 mois que le Gouvernement a étendu à un an), fondée sur un constat de bon fonctionnement du marché et faisant écho au risque de démutualisation et de déstabilisation du marché brandi par les banques face à cette perspective d'ouverture du marché. BAO, spécialiste du marché de l'assurance de prêt et auteur d'études techniques régulières sur le sujet, a procédé à une analyse critique du rapport IGF. Le présent rapport souligne comment, à partir de données souvent pertinentes, l'IGF a introduit des analyses fallacieuses manifestement guidées par une volonté farouche de prémunir les banques d'une redistribution du marché, en dépit des enjeux de pouvoir d'achat des accédants à la propriété français.

Téléchargez l'étude complète :

- Téléchargez la synthèse du rapport

- Téléchargez la partie 1 : Les contrats du marché de l'assurance emprunteur

- Téléchargez la partie 2 : Offres de prêt et notices d'information au sujet de la résiliation

- Téléchargez la partie 3 : Impact de la concurrence sur la mutualisation et le niveau des tarifs

- Téléchargez la partie 4 : Analyse de l’impact de la résiliation annuelle sur les marges des contrats emprunteurs

- Téléchargez la partie 5 : Contre analyse du rapport IGF

Observatoire BAO Mai 2013 :résiliation annuelle des contrats d'assurance emprunteur, quels impacts ?

- Détails

- Création : lundi 20 mai 2013 14:43

- Écrit par BAO

- Affichages : 12219

Le projet de loi de régulation des activités bancaires, adopté au Sénat en première lecture le 22 mars dernier, intègre un volet assurance emprunteur qui prétend renforcer la concurrence, restée très insatisfaisante malgré 5 lois successives (*). 15% seulement des emprunteurs ont recours à une assurance hors banque alors que les écarts de tarifs et de garanties sont très significatifs. Nombre d'entre eux témoignent de leurs difficultés réelles d'accéder à de bonnes conditions de crédit en choisissant librement leur assurance (Observatoire BAO octobre 2011, 1/3 des emprunteurs ayant souhaité une assurance externe s'estiment en avoir été empêché). Pourtant, l'assurance emprunteur représente en moyenne aujourd'hui 25% du coût d'un crédit immobilier, ce qui en fait, au regard des écarts de coût entre les offres, le premier levier d'optimisation du coût d'un crédit immobilier. Au cours des discussions de la loi, une demande forte a émergé des parlementaires, de quasiment tous bords politiques, systématiquement écartée par le Ministre de l'Economie et des Finances : clarifier le droit à résiliation annuelle de l'emprunteur, tout en présentant une assurance de substitution équivalente en niveau de garanties au prêteur. Téléchargez l'étude complète Le Ministre a promis aux parlementaires de revenir sur ce sujet avec une étude d'impact sur les risques de déstabilisation et de démutualisation du marché, brandis par les banques. Les parlementaires vont devoir aborder dès le 29 mai la seconde lecture de la loi sans que l'étude promise n'ait encore été livrée. BAO, société d'études et de conseil en actuariat, spécialisée sur l'assurance emprunteur, publie donc son analyse technique du sujet pour éclairer les acteurs. Les conclusions de cette étude sont sans ambiguïté : les marges de distribution des portefeuilles d'assurance bancaires sont de l'ordre de 50% des primes ou 3 milliards d'euros/an, ce qui représente 40€ par mois de pouvoir d'achat supplémentaire pour les 6 millions de français accédants à la propriété; les marges existent sur tous les segments d'emprunteurs (notamment selon leur âge), et la résiliation plus élevée d'un segment ne peut déstabiliser l'équilibre général des portefeuilles; la "mutualisation" des contrats d'assurance des banques n'est pas supérieure à celle des autres contrats, ni au plan de l'acceptation (contrats groupe à adhésion facultative soumise à sélection financière et médicale, avec en outre une plus faible représentation dans les dossiers risques aggravés AERAS), ni au plan des tarifs (la segmentation des tarifs par âge existe dans tous les contrats bancaires depuis les années 2007- 2008). La résiliation anticipée de l'assurance est déjà très conséquente puisse que la durée effective des prêts est de l'ordre de 8 ans pour des prêts initialement souscrits sur 20 ans. La mobilité des emprunteurs dans le crédit a conduit historiquement à près de 90% de résiliations anticipées, sans déstabiliser les marges d'assurance, et pour cause : dans les contrats bancaires, la marge se réalise en priorité en début de prêt. Les simulations montrent que, même avec des taux de résiliations proches de ceux de l'assurance habitation (10 % par an) ou de l'assurance auto (20 %), le niveau de marge est maintenu. Le risque de "déstabilisation des contrats d'assurance emprunteur bancaires" n'est donc pas réel et masque en réalité une demande de maintien de la rente de situation dont bénéficient les banques actuellement sur ce marché, loin d'une préoccupation de la qualité de sûreté du prêteur et du bon conseil délivré à l'emprunteur. Sans aménagement, la future loi bancaire s'opposerait à la résiliation annuelle, puisque le texte précise que l'emprunteur n'est libre de choisir une assurance "que" jusqu'à la signature de son offre de prêt, alors que rien ne s'oppose aujourd'hui à cette résiliation. En l'état, la loi de régulation bancaire constituerait une régression des droits du consommateur et de sa faculté à retrouver du pouvoir d'achat en faisant jouer la concurrence : De grandes banques comme la Banque Postale, les Caisses d'Epargne, ont parfaitement intégré la résiliation annuelle dans leurs contrats et l'affichent clairement dans leurs notices d'information (Sur www.baofrance.com, comparateur des garanties, notices d'information assurance Banque Postale et Caisse d'Epargne). La Cour de Cassation s'est positionnée sur la classification des contrats d'assurance emprunteur : contrats groupe à adhésion facultative, à caractère mixte soumis à résiliation annuelle (L113-12 du Code des Assurances). Les emprunteurs qui cherchent aujourd'hui à changer d'assurance en cours de prêt y parviennent dans les mêmes proportions qu'en amont du crédit, et 1/3 d'entre eux "seulement" se voient opposer un refus. La sagacité des parlementaires devrait donc conduire à de nouvelles améliorations du texte... D'autant qu'il resterait à définir les règles qui s'appliquent à ce type d'assurance inconnu dans le code des assurances : une assurance pas vraiment obligatoire puisque l'emprunteur peut être refusé dans le contrat de la banque, pas vraiment facultatif puisque l'absence d'assurance bancaire pourra toujours être sanctionnée par des mesures dilatoires qui empêcheront le prêt, une assurance non adaptable à la situation de l'assuré puisqu'il ne pourra faire évoluer son contrat à sa situation personnelle. C'est ainsi qu'aujourd'hui des emprunteurs se trouvent à la fois non couverts dans leur contrat d'assurance emprunteur bancaire (parce que sans activité professionnelle par exemple, ou parce que concerné par une restriction de garanties), et dans l'impossibilité d'en changer parce que leur banque n'y consent pas... (*) voir l'éditorial du 26/02/2013 "Loi de régulation bancaire : plus ou moins de concurrence en assurance emprunteur immobilier ?"

Téléchargez l'étude complète "résilation annuelle des contrats assurance emprunteur"

Téléchargez l'étude complète "résilation annuelle des contrats assurance emprunteur"

Observatoire BAO Février 2013 : l’assurance emprunteur des crédits immobiliers

- Détails

- Création : mardi 29 janvier 2013 13:43

- Écrit par BAO

- Affichages : 13945

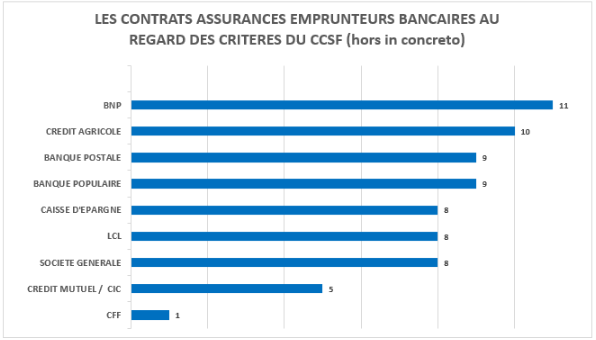

BAO propose aujourd'hui une actualisation de son 1er panorama des garanties du marché de l'assurance emprunteur publié en avril 2011, par l'étude détaillée de 60 contrats et la mise en place d'un outil d'équivalence des niveaux de garanties. Ces outils, mis en ligne et à la disposition de tous, visent à servir les particuliers autant que les professionnels. Pour le particulier emprunteur, BAO facilite l’accès aux offres, en décrypte le contenu, et fournit une clef d'équivalence permettant de choisir un contrat alternatif adéquat au contrat de la banque. Pour les distributeurs, bancaires ou alternatifs, l'étude permet de disposer d’une pesée indépendante de l’équivalence des garanties et de situer leur(s) offre(s) dans le marché, leurs points forts et leurs faiblesses.

Téléchargez l'étude complète "Panorama des garanties assurance emprunteur"

Téléchargez les Annexes de l'observatoire de l'assurance de prêt